近日,A股市場迎來了一場引人注目的并購大戲,主角是海爾集團公司(海爾集團)及其旗下的兩家上市公司——海爾生物(688139)和上海萊士(002252)。這場并購采取了“蛇吞象”的形式,即市值較小的海爾生物計劃通過換股方式吸收合并市值遠超自身的上海萊士。

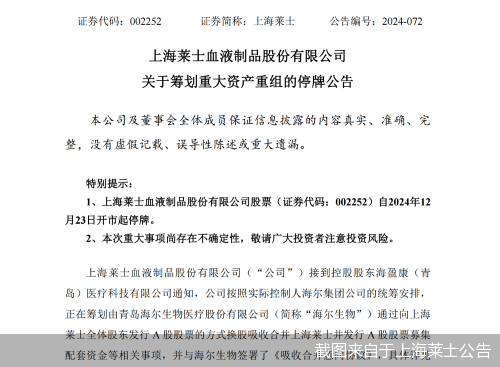

12月23日,海爾生物與上海萊士同步發布停牌公告,宣布正在籌劃一項重大資產重組。具體而言,海爾生物擬通過向上海萊士全體股東發行A股股票的方式,換股吸收合并上海萊士,并同步募集配套資金。由于此次交易尚處于籌劃階段,相關事項存在不確定性,兩家公司自公告發布當日起停牌,預計停牌時間不超過10個交易日。

此次并購之所以被稱為“蛇吞象”,原因在于雙方市值的巨大差異。截至停牌前,海爾生物的總市值為111.9億元,而上海萊士的總市值則高達479.3億元,是海爾生物的4倍有余。從經營數據和凈資產規模來看,上海萊士同樣遠超海爾生物。2023年,上海萊士的營業收入和歸屬凈利潤分別約為79.64億元和17.79億元,而海爾生物則分別為22.81億元和4.06億元。今年前三季度,海爾生物的營收和凈利均出現下滑,而上海萊士則保持增長態勢。

據了解,上海萊士是中國最大的血液制品生產企業之一,主營業務為生產和銷售血液制品,包括人血白蛋白、靜注人免疫球蛋白等。而海爾生物則已形成生命科學和醫療創新兩大板塊,提供智慧實驗室、數字醫院等數字場景綜合解決方案。此次合并后,海爾生物旨在打造一流的綜合性生物科技龍頭,完善血液生態產業鏈布局,并發揮協同價值。

值得注意的是,海爾集團入主上海萊士的時間并不長,至今未滿五個月。今年7月底,海爾集團通過協議收購和表決權委托的方式,正式成為上海萊士的控股股東和實際控制人。此次并購的籌劃,顯示了海爾集團在資本運作方面的戰略眼光和決心。

對于此次并購,業內人士表示,海爾生物通過吸收合并上海萊士,可以進一步完善其在血液生態產業鏈的布局,推動公司向綜合性生物科技龍頭企業發展。然而,“蛇吞象”式的并購也面臨著較大的風險和挑戰,如整合難度、文化融合、管理挑戰等。海爾集團需要充分考慮這些因素,制定周密的整合計劃,以確保并購的成功實施。

海爾集團近年來在大健康領域進行了廣泛的布局,通過上市、并購、分拆等資本手段,構建起千億級的版圖。此次并購上海萊士,是海爾集團在大健康領域的重要落子,也是其資本布局的重要一環。未來,隨著并購的深入實施,海爾集團有望進一步完善其在大健康領域的產業鏈布局,提升綜合競爭力。